Konto bei Bitvavo eröffnen und 15 XRP gratis sichern

Bitvavo: Jetzt 15 XRP

Bonus sichern

Die US-Notenbank hat am Dienstag eine auffällige Menge Liquidität in das Finanzsystem gepumpt. Der Eingriff fällt in eine Phase, in der Bitcoin Mühe hat, sich über wichtigen Kursmarken zu halten, während die Märkte bereits auf Zinssenkungen später in diesem Monat spekulieren.

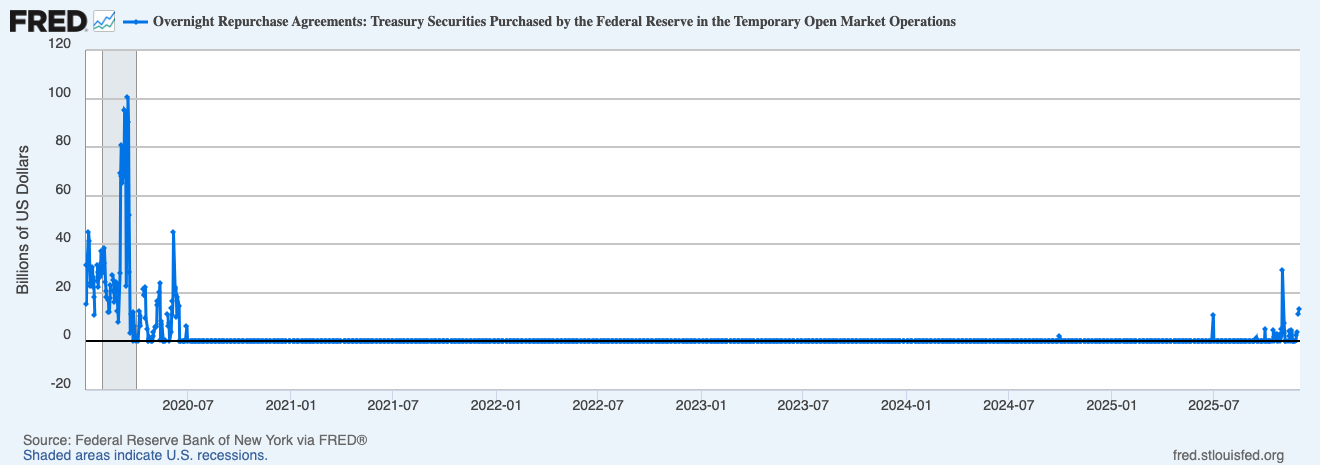

Aus neuen Daten der US-Notenbank (Federal Reserve) geht hervor, dass über sogenannte Repo-Geschäfte über Nacht 13,5 Milliarden Dollar an Liquidität bereitgestellt wurden. Damit handelt es sich um die zweitgrößte Injection seit Beginn der Corona-Pandemie.

Unmittelbar nach dem Ende der quantitativen Straffung (QT) fließt damit erneut frisches Geld ins System – ein Umfeld, von dem risikoreiche Anlagen wie Bitcoin in der Regel profitieren.

Analysten heben hervor, dass das Volumen dieser Maßnahme sogar über dem Niveau der Dotcom-Blase liegt. Auffällig ist auch das Timing: Während Notenbanken weltweit in eine Lockerungsphase übergehen, haben Sorgen um Japan zu Spekulationen geführt, die Bank of Japan könnte im Gegensatz dazu eher straffen.

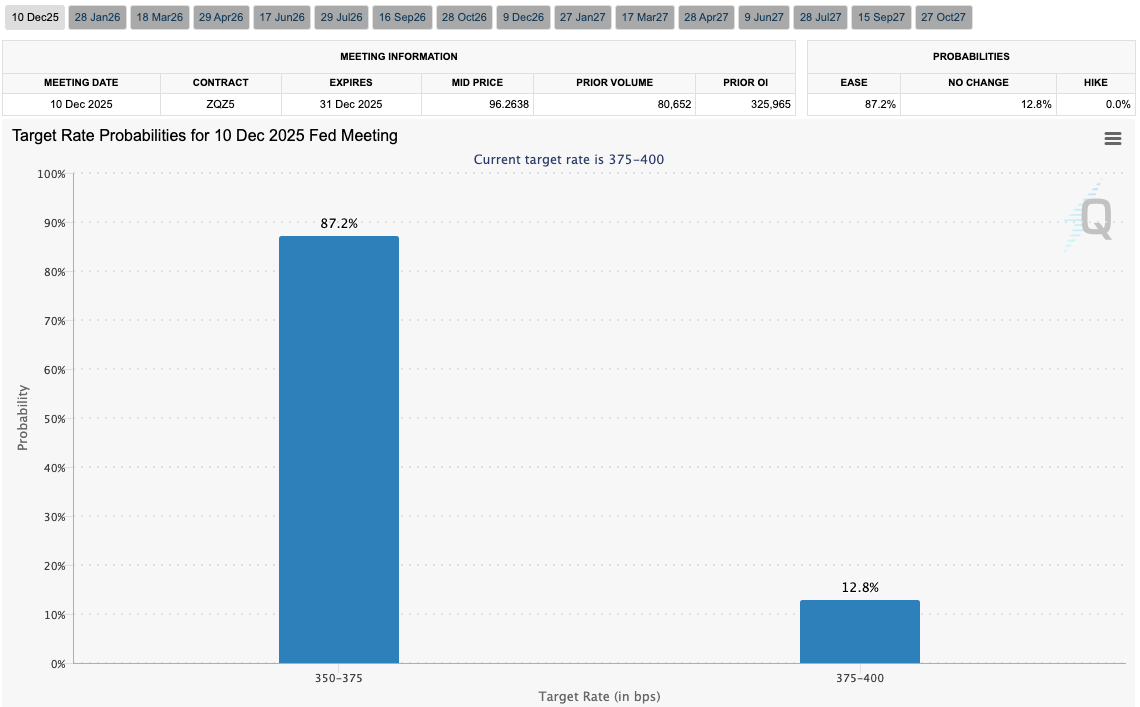

Trotz dieser Unsicherheit rechnen die Märkte damit, dass die Fed am 10. Dezember die Zinsen senkt und auch im kommenden Jahr mit weiteren Lockerungen fortfährt. Historisch zählt der Dezember zu den stärksten Börsenmonaten, und laut Marktkommentatoren “haben die Bullen die Kontrolle”.

Bitcoin bleibt dennoch zurück. Während Aktien sich in diesem Jahr deutlich erholt haben, zeigt sich der Kryptomarkt eher schwach. Bitcoin fiel zuletzt in Richtung 84.000 Dollar, nachdem bereits Anfang November eine Abwärtsbewegung in Richtung 81.000 Dollar eingesetzt hatte.

Einige Analysten warnen, dass die optimistische Stimmung an den Aktienmärkten auf längere Sicht fragil sein könnte. Mike McGlone von Bloomberg Intelligence verweist auf eine extrem niedrige Volatilität im S&P 500, was seiner Ansicht nach auf Selbstzufriedenheit unter Anlegern hindeuten kann.

Er behauptet, dass Bitcoin in der Vergangenheit mitunter als erster dreht, wenn Risikoanlagen korrigieren. Anhand des Verhältnisses von Bitcoin zu Gold errechnet er im Falle einer solchen “Umkehr” einen möglichen Preis von rund 50.000 Dollar.

Die massive Liquiditätsspritze der Fed wird von Marktbeobachtern kurzfristig als positives Signal für Bitcoin gewertet. Der breitere Trend zeigt jedoch, dass sich der Kryptomarkt in den vergangenen Wochen abgekühlt hat – obwohl sich das makroökonomische Umfeld mit dem Auslaufen von QT und fallenden Zinsen eigentlich verbessert.

Damit bleibt das Bild vorerst gespalten: Die Makro-Signale sind unterstützend, doch Bitcoin entwickelt sich anders als andere Risikoanlagen. Ob der Liquiditätsimpuls dieser Woche ausreicht, um den Bitcoin Kurs wieder über 90.000 Dollar zu heben, hängt nach Ansicht von Analysten sowohl von der Volatilität an den Aktienmärkten als auch vom Tempo der tatsächlichen Lockerungsschritte der Fed ab.

Bitvavo in Zusammenarbeit mit Newsbit bietet dir aktuell 15 XRP als Geschenk. Die Aktion ist nur für kurze Zeit gültig.

Eröffne ein Konto und zahle mindestens 30€ ein, um den Bonus zu erhalten.

👉 Konto eröffnen und 15 XRP gratis erhalten

Über 1,5 Millionen Nutzer vertrauen bereits auf Bitvavo.

15 XRP sichern Sie werden weitergeleitet zu

Bitcoin-Kurs droht fünften Monat zu fallen. Analysten sehen Boden bei 60.000 Dollar und extreme Angst. Führt März zur Erholung für BTC?

Die Anzahl der Wallets mit mindestens 100 BTC steht kurz davor, 20.000 zu erreichen. Laut Santiment könnte das ein bullishes Signal sein.

Immer mehr Großbanken integrieren Bitcoin in ihr Dienstleistungsangebot. Citi tritt nun in die Fußstapfen von Morgan Stanley, ING und Rabobank.

Analysten und KI prognostizieren unterschiedliche Szenarien für den XRP-Kurs im Jahr 2026. Was bedeutet das für eine Investition von 1.000 XRP?

Jesus Martinez sieht im aktuellen XRP-Kurs eine einmalige Gelegenheit: „Viele übersehen das wie damals bei 0,10 Dollar.“

Neue Daten zeigen, dass man überraschend wenig XRP benötigt, um weltweit zu den Top-10-Prozent der Wallets zu gehören.